L’Agència Tributària explica que la pensió de jubilació es considera rendiment de treball per a Hisenda. Amb la nova reforma fiscal de 2023, els pensionistes amb rendes a partir dels 15.000 euros han de realitzar la declaració de l’IRPF. A continuació, ampliem aquesta informació.

Amb l’entrada del nou any, Hisenda estableix una taula de retencions de l’IRPF per a aquells que perceben una pensió de jubilació. Existeixen una sèrie de tipus de retenció mínims que depenen del nivell d’ingressos i de la unitat familiar a la qual pertanyi.

Què són les taules d’IRPF?

Poden definir-se com un gravamen (impost) que toca pagar a Hisenda durant l’any vigent pels ingressos rebuts l’any anterior. Aquests barems estan condicionats per les circumstàncies personals del contribuent i del nombre de fills que conformen la unitat de convivència.

A més, aquestes taules són les estatals, per la qual cosa segons la comunitat autònoma en la qual visqui el pensionista és apilable un IRPF o un altre. Això significa que existeix un tipus general i un altre estatal (se suma amb l’autonòmic per a veure els trams aplicables en cada cas).

Els Trams de l’IRPF en 2023

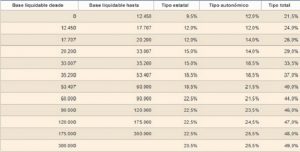

Per a dur a terme el càlcul, l’Agència Tributària posa a la disposició dels ciutadans un programa gratuït a través de la seva plataforma web. Al mateix temps, estableix la següent taula de retencions d’IRPF en 2023, si bé encara continuen vigents les de l’any anterior. Així, a Catalunya:

El tipus autonòmic a Catalunya pot patir variacions durant aquest 2023

Durant aquest 2023 també s’ha elevat fins als sous de 21.000 euros bruts anuals la reducció per rendiments de treball (fins ara el límit eren 18.000 euros). Aquest canvi provoca que quedin exempts d’IRPF (la part estatal) els contribuents amb un sou brut anual de fins a 15.000 euros (fins ara el límit era 14.000 euros).

De 0 a 12.450 euros, s’aplica un 9,5% per al tipus estatal i un 12% pel tipus autonòmic; és a dir, un 21,5% del tipus total.

De 12.450 a 17.707 euros, s’aplica un 12% de tipus estatal i tipus autonòmic; és a dir, un 24% del tipus total.

De 17.707 a 20.200 euros, s’aplica un 12% de tipus estatal i un 14% de tipus autonòmic; és a dir, un 26% del tipus total.

De 20.200 a 33.007 euros, s’aplica un 15% del tipus estatal i un 14% de tipus autonòmic; és a dir, un 29% de tipus total.

De 33.007 a 35.200 euros, s’aplica un 15% del tipus estatal i 18,5% de tipus autonòmic; és a dir, un 33.5% de tipus total.

De 35.200 a 53.407 euros, s’aplica un 18,5% de tipus estatal i tipus autonòmic; és a dir, un 37% de tipus total.

De 53.407 a 60.000 euros, s’aplica un 18,5% de tipus estatal i 21.5 tipus autonòmic; és a dir, un 40% de tipus total.

De 60.000 a 300.000 euros, s’aplica un 22,5% de tipus estatal i el tipus autonòmic és variant; 21.5% fins a 90.000 ( 44% total ), 23.5% entre 90.000 i 120.000 ( 46% total ), 24.5% entre 120.000 i 175.00 ( 47% total ) i entre 175.00 euros i 300.000 un 25.5% ( 48% total ).

A partir de 300.000 euros, s’aplica un 24,5% de tipus estatal i 25.5% de tipus autonòmic; és a dir, un 49% de tipus total.

Quan parlem de l’IRPF cal tenir present l’existència d’una sèrie de deduccions, que poden ser aplicades d’acord amb unes condicions, que en termes genèrics, són les següents.

Deduccions per circumstàncies personals i familiars

Naixement o adopció d’un fill.

Per a contribuents que s’hagin quedat vidus/ vídues en 2019, 2020 i 2021.

Tram autonòmic de la deducció per inversió en habitatge habitual.

Deduccions relatives a l’habitatge habitual

Lloguer de l’habitatge habitual.

Rehabilitació de l’habitatge habitual.

Deduccions per donatius i donacions

Donatius a entitats que fomenten l’ús de la llengua catalana o de l’occitana.

Donatius a entitats que fomenten la recerca científica, el desenvolupament i la innovació.

Donacions a determinades entitats en benefici de medi ambient, conservació del patrimoni natural i custòdia del territori.

Altres conceptes deduïbles

Pagament d’interessos de préstecs per a estudis de màster i de doctorat.

Per inversió per un àngel inversor per a l’adquisició d’accions o participacions socials.

Per obligació de presentar la declaració de l’IRPF per raó de tenir més d’un pagador.